Blog

28. Juni 2024

Verhalten von Assetklassen in Zinssenkungszyklen – historische Erkenntnisse

Mit dem letzten Zinsentscheid der Europäische Zentralbank wurde nun auch hierzulande die Zinswende eingeleitet. Die schleppende Konjunkturentwicklung und insbesondere der stetig nachlassende inflationäre Druck waren Grund genug für eine Senkung des Leitzinssatzes um 25 Basispunkte (0,25%) auf 4,25%.

Klingt nach guten Nachrichten für die Wirtschaft und insbesondere für Kreditnehmer. Ja, sind es auch. Die Interpretation für Investierende ist allerdings weitaus komplexer und lässt Spielräume in beide Richtungen offen. Während sich eine schwache Konjunktur über kurz oder lang in geringerem Gewinnwachstum ausdrückt und damit starken Kurssteigerungen auf der Aktienseite entgegenwirkt, hebt ein niedrigerer Abzinsungsfaktor die Barwerte von Anleihen und Aktien gleichermaßen. Im Zuge der Preisbewertung prallen damit 2 Kräfte aufeinander. In diesem Blog beleuchte ich die Wirkung dieser beiden Faktoren.

Was Zinssenkungszyklen betrifft, markieren erste Senkungsschritte in der Regel einen Regimebruch zur unmittelbaren Vergangenheit. Häufig erfolgen Senkungen aufgrund von Störungen im System, sei es aus konjunktureller Sicht, aufgrund von Problemen im Finanzsystem, am Immobilienmarkt oder ähnlichem. Das Schlittern in eine Rezession tritt in der ersten Phase des Senkungszyklus weit häufiger auf als eine weiche wirtschaftliche Landung, von der so oft gesprochen und geschrieben wird. Insbesondere ein anhaltend negatives Konjunkturwachstum führt zu stärkeren Störungen im System und zu einer erhöhten Risikoaversität der Marktteilnehmer.

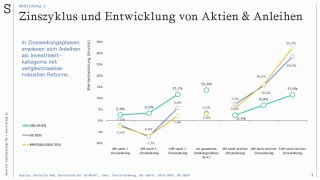

Das andauernde schwache Wachstum in Europa und eine sich zunehmend abschwächende Dynamik in den USA haben uns in den letzten Wochen dazu veranlasst, das Ertragsverhalten von Anleihen, Aktien und Immobilienaktien (USA) im Verlauf von klassischen Zinssenkungszyklen zu untersuchen. Ergebnisse sind in Abbildung 1 dargestellt. Die Analyse streckt sich dabei über einen Zeitraum von 50 Jahren, wobei die außerordentlichen Zinssenkungen zum Beginn der COVID-Zeit/-Lockdowns (März 2020) ausgenommen wurden. Ersichtlich ist das Ertragsverhalten ab der ersten bzw. der letzten Zinssenkung im Senkungszyklus (nach 3, 6 und 12 Monaten). Des Weiteren ist der Ertrag in der gesamten Zinssenkungsphase angegeben.

Insgesamt umfasst die Analyse 7 Zinssenkungszyklen, die sich im Durchschnitt über eine Dauer von ca. 21 Monaten streckten. Im Zuge des Zyklus erreichte das Ausmaß der Senkungen rd. 70% vom Zins-Ausgangsniveau (z.B. von 5% auf 1,5%). An dieser Stelle möchte ich auch auf die geringe Anzahl an Zyklen und deren Variabilität hinweisen.

In der Regel läuten Probleme unterschiedlichster Natur einen Zinssenkungszyklus ein. In der Abbildung kommt dieser Risk-Off Effekt dadurch zum Ausdruck, dass sich Investierende vermehrt von risikobehafteteren Investmentkategorien wie Aktien trennen. Gelder fließen zunehmend in festverzinsliche Segmente, den sichereren Häfen. Insbesondere in der Anfangsphase ist dieser Effekt ein ausgeprägter und in der Abbildung anhand der beiden ersten Datenpunkten gut ablesbar.

Erst nach einer volatileren Anfangsphase mit negativen Aktien-/Immoaktien-Returns und positiven Erträgen auf der Zinsseite beginnt sich die Situation zu beruhigen. In den letzten fünf Jahrzehnten erwies sich die Anleihenseite als eindeutiger Profiteur auf die Dauer des Zinssenkungszyklus. In der Regel beschränkten sich Zinssenkungen nicht nur auf den Geldmarktzins – die gesamte Zinskurve tendiert ein Stück weit nach unten zu rücken. Der Effekt niedrigerer Renditen hebt die Barwerte/Kurse von festverzinslichen Anleihen. Lief der Zinssenkungszyklus seinem Ende entgegen, schlug das Pendel zunehmend in die entgegengesetzte Richtung aus. Aktien profitierten vom wiederaufkeimenden Risikoappetit der Investierenden und zeigten materiell höhere Erträge als die Anleiheninvestments.

Ob sich dieses Muster als Blaupause für den aktuellen bzw. bevorstehenden Zyklus erweisen wird, ist selbstverständlich ungewiss. Nichtsdestotrotz dienen die Ergebnisse einer besseren Orientierung. Ganz nach Mark Twain: Die Geschichte wiederholt sich nicht, aber sie reimt sich – möglicherweise auch dieses Mal.

Risikohinweis

Die Security BLOGS stellen lediglich die persönliche Meinung des Verfassers im Erstellungszeitpunkt und daher nicht die Meinung des Medieninhabers dar. Eine Haftung für diese Aussagen kann vom Medieninhaber ausdrücklich nicht übernommen werden.

Weitere InformationenWeitere Artikel des Autoren

Sicherheit

faktenbasiert.